Ekrem Öncü

Ekrem ÖncüYeminli Mali Müşavir

DKR Denetim

ekrem.oncu@dkrdenetim.com

Matrah Artırımında Kıyaslama Bilmece Olmaktan Çıkmıştır!

3 Ekim 2016 tarihli ve “Uygulamada matrah artırımı kilitlendi, %18’lik kıyaslama bilmecesi!” başlıklı köşe yazımda, 6736 sayılı Kanun kapsamında KDV bakımından matrah artıracakların KDV Beyannamelerini vermekle birlikte bu beyannamelerde bir veya birden fazla dönemde hesaplanan KDV beyan etmeyenlerin Gelir ve Kurumlar Vergisi boyutu ile de matrah artırımı yapmak zorunda oldukları, Gelir ve Kurumlar Vergisi boyutu ile yapılan matrah beyanı üzerinden %18 oranında KDV hesaplanacağı ve hesaplanan KDV toplamları üzerinden hesaplanacak tutar ile bu tutarın kıyaslanacağını, bunlardan hangisi yüksek ise o tutarın ödenmesi gerektiğini ele almıştım.

Bunun üzerine çok sayıda mail ve telefon gelmiş ve bir önceki matrah artırımında böyle bir şey yok iken ve uygulama da bu yönde değil iken nereden bu kanıya vardığımız ve idarenin görüş mü değiştirdiği sorulmakta idi. Gerçekten de Maliye Bakanlığı bir önceki matrah artırımında böyle bir kıyaslamaya gitmemişti. Ancak, kanunun anlatmak istediği kıyaslama yapılması idi ve bir önceki uygulama yorumu kanuna uygun değildi. Nitekim, Maliye Bakanlığı da 6736 sayılı Kanunla ilgili soru ve cevaplara verdiği cevapta kıyaslama yapılması gerekeceği şeklinde görüş değişikliğine gitmişti. Kafası karışan birçok mükellef de bu kıyaslamayı yapmamış ama sonradan ilave tarhiyata muhatap tutulmuşlardı. Bu ilave tarhiyatları ödemeyenler dava yoluna gitti ve bu davalar devam etmekte.

7143 sayılı Kanunun Tebliği 26.05.2018 tarihinde Resmi Gazete de yayımlandı ve Maliye Bakanlığı konuyu tebliğ düzeyinde açıklığa kavuşturmuş oldu ve bilmece de böylece çözüldü. Tebliğ düzenlemeleri aşağıda ele alınmıştır.

1 No.lu KDV beyannamelerinde, hesaplanan KDV bulunmayan veya hesaplanan KDV beyanları sadece Tecil-Terkin Uygulaması kapsamındaki teslimlere ilişkin olan mükellefler

İlgili takvim yılı içindeki işlemlerinin tamamı;

- İstisnalar kapsamındaki teslim ve hizmetlerden oluşan veya diğer nedenlerle hesaplanan KDV beyanı bulunmayan mükellefler ile

- Tecil-terkin uygulaması kapsamındaki teslimlerden oluşan mükellefler

ilgili yıl için gelir veya kurumlar vergisi matrah artırımında bulunmuş olmaları şartıyla KDV artırımından faydalanabileceklerdir.

Buna göre, ilgili yıl içinde en az üç dönemde 1 No.lu KDV beyannamesi veren ve hiçbir dönemde hesaplanan vergisi çıkmayan veya sadece tecil-terkin uygulaması kapsamındaki teslimleri nedeniyle hesaplanan vergi beyanı bulunan mükelleflerin artırım taleplerinde, bu Tebliğin bu bölümüne göre işlem yapılacaktır.

Bu mükelleflerin, KDV artırım talepleri nedeniyle ödeyecekleri vergi, gelir veya kurumlar vergisi bakımından artırılan matrahlara %18 oranı uygulanmak suretiyle hesaplanacaktır.

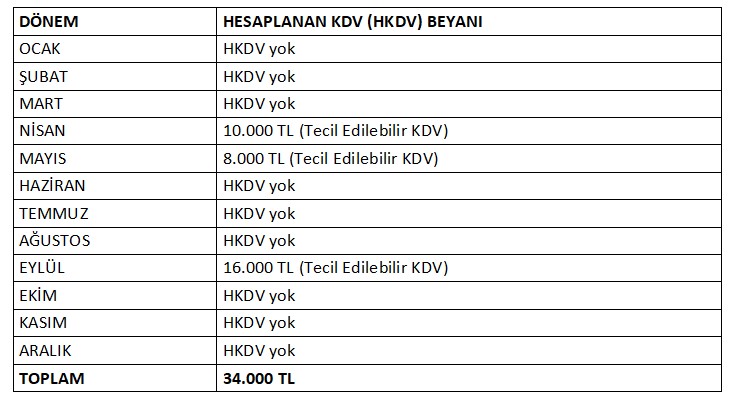

Örnek - (Y) A.Ş., 2015 yılı için KDV yönünden artırımda bulunmak istemektedir. Ancak söz konusu yıldaki işlemleri KDV’den müstesna olan ve tecil-terkin uygulaması kapsamındaki işlemlerden oluşmaktadır. 2015 yılı KDV beyannamelerinin üçünde “Hesaplanan Katma Değer Vergisi” beyanı bulunmakta, ancak bu beyanlar tecil-terkin uygulaması kapsamındaki işlemlerden kaynaklanmaktadır.

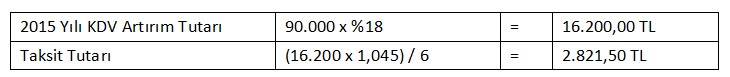

Mükellef, aynı takvim yılı ile ilgili olarak 90.000 TL kurumlar vergisi matrah artırımında bulunmuştur.

Mükellefin 2015 yılı beyan durumu her bir dönem itibarıyla aşağıdaki gibidir.

Bu durumda, mükellefin KDV artırım tutarı ve taksit tutarı (6 taksit imkânından yararlandığı varsayıldığında) aşağıdaki gibi hesaplanacaktır.

1 No.lu KDV beyannamelerinin bazılarında hesaplanan KDV bulunan mükellefler

7143 sayılı Kanunun 5’inci maddesinin üçüncü fıkrasının (b-3) bendinde, “…Şu kadar ki, ilgili takvim yılı içinde bu alt bentte belirtilen durumların yanı sıra vergiye tabi diğer işlemlerin de mevcudiyeti nedeniyle hesaplanan vergisi çıkan mükelleflerin bu fıkra hükmüne göre ödemeleri gereken katma değer vergisi tutarı, yukarıda belirtildiği şekilde hesaplanacak %18 oranındaki katma değer vergisi tutarından aşağı olamaz. Bu kapsama giren mükellefler, gelir veya kurumlar vergisi için matrah artırımında bulunmamaları hâlinde bu fıkra hükmünden yararlanamaz.” hükmüne yer verilmiştir.

Kanunun 5’inci maddesinde, KDV artırımında bulunulan yıl içindeki vergilendirme dönemlerinden herhangi birisine ilişkin KDV beyannamesinde “Hesaplanan Katma Değer Vergisi” bulunmayan mükelleflerin, gelir veya kurumlar vergisi için matrah artırımında bulunmalarının zorunlu olduğu belirtilmiştir. Mükellefler, ilgili yıl içindeki katma değer vergisi beyannamelerini vermekle birlikte, beyannamelerinin bazılarında “Hesaplanan Katma Değer Vergisi” bulunmayabilir. Bu durum, mükelleflerin işlemlerinin tamamının istisna kapsamındaki teslim ve hizmetlerden, ilgili dönemde işlemin bulunmamasından veya diğer nedenlerden kaynaklanabilir.

Buna göre, mükelleflerin KDV artırımından yararlanmak istedikleri yıl içindeki bazı dönemlerine ait beyannamelerinde, tecil-terkin uygulaması kapsamındaki işlemler dışındaki işlemleri dolayısıyla “Hesaplanan Katma Değer Vergisi” yer alması durumunda, vergi artırımı nedeniyle ödemeleri gereken verginin tespiti için gelir veya kurumlar vergisi matrah artırımında bulundukları tutarın %18’i ile karşılaştırma yapılması gerekmektedir. Bu tutarlardan büyük olanı, artırım nedeniyle ödenmesi gereken vergi olarak kabul edilecektir.

Bu çerçevede, yıl içindeki beyannamelerinin tamamını vermekle birlikte, beyannamelerin bazılarında “Hesaplanan Katma Değer Vergisi” bulunmayan mükelleflerin artırım talebinde bulunmaları hâlinde, hesaplanan vergi bulunan beyannamelerindeki hesaplanan vergiler toplanacak ve bu toplama, ilgili yıl için öngörülen artırım oranı uygulanarak artırım tutarı hesaplanacaktır. Ancak bu tutar, mükellefin gelir/kurumlar vergisi matrah artırımına %18 oranı uygulanmak suretiyle bulunan tutardan küçük olursa büyük olan tutar dikkate alınacaktır.

Bu kapsama giren mükelleflerin, yıllık gelir veya kurumlar vergisi matrah artırımında bulunmaları zorunludur.

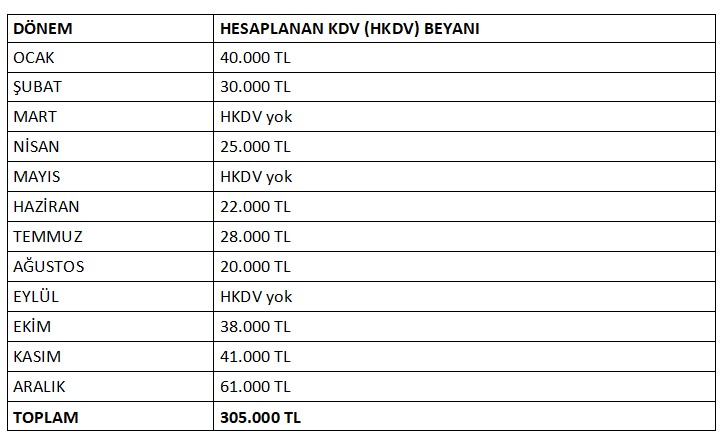

Örnek - Kurumlar vergisi mükellefi (K) A.Ş., 2016 yılı için KDV yönünden artırımda bulunmak istemektedir. Mükellefin Mart, Mayıs ve Eylül/2016 vergilendirme dönemlerinde vergiye tabi satış işleminin olmaması nedeniyle bu dönemlere ait 1 No.lu KDV Beyannamelerinde “Hesaplanan Katma Değer Vergisi” beyanı bulunmamaktadır.

Mükellef, aynı takvim yılı ile ilgili olarak 45.000 TL kurumlar vergisi matrah artırımında bulunmuştur.

Mükellefin 2016 yılı beyan durumu her bir dönem itibarıyla aşağıdaki gibidir.

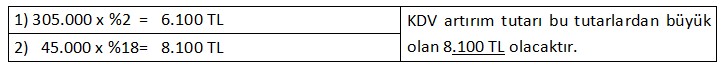

Bu durumda, mükellefin KDV artırım tutarı ve taksit tutarı (6 taksit imkânından yararlandığı varsayıldığında) aşağıdaki gibi hesaplanacaktır.

2016 Yılı KDV Artırım Tutarı:

1) 305.000 x %2 = 6.100 TL

KDV artırım tutarı bu tutarlardan büyük olan 8.100 TL olacaktır.

2) 45.000 x %18= 8.100 TL

Taksit tutarı ise [(8.100 x 1,045) / 6] = 1.410,75 TL olacaktır.

Sonuç olarak kıyaslama meselesi kanunun anlatmak istediği amaca göre yorumlanarak ve örnekler verilerek tebliğ düzeyinde açıklığa kavuşturulmuş ve bilmece çözülmüştür.

31.05.2018

Kaynak: www.MuhasebeTR.com

(Bu makale kaynak göstermeden yayınlanamaz. Kaynak gösterilse dahi, makale aktif link verilerek yayınlanabilir. Kaynak göstermeden ve aktif link vermeden yayınlayanlar hakkında yasal işlem yapılacaktır.)

>> Duyurulardan haberdar olmak için E-Posta Listemize kayıt olun.

>> SGK Teşvikleri (150 Sayfa) Ücretsiz E-Kitap: hemen indir.

>> MuhasebeTR mobil uygulamasını Apple Store 'dan hemen indir.

>> MuhasebeTR mobil uygulamasını Google Play 'den hemen indir.

>> YILIN KAMPANYASI: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV Ayrıntılar için tıklayın.

YMM Zekeriya Aslan

YMM Zekeriya Aslan

ÖRNEKLERLE ENFLASYON DÜZELTMESİ KİTABI ÇIKTI!

ÖRNEKLERLE ENFLASYON DÜZELTMESİ KİTABI ÇIKTI! Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Vergi Dilimleri 2025

Vergi Dilimleri 2025

Ulusal Taşıt Tanıma Sistemi Uygulama Genel Tebliği (Sıra No:1)nde Değişiklik Yapılmasına Dair Tebliğ (Sıra No: 4)

Ulusal Taşıt Tanıma Sistemi Uygulama Genel Tebliği (Sıra No:1)nde Değişiklik Yapılmasına Dair Tebliğ (Sıra No: 4)

Kurumlar Vergisi Beyan Rehberi

Kurumlar Vergisi Beyan Rehberi

Fabrika Binası, Antrepo ve Serbest Bölge Kiraları, Neden Dolar Olamaz?

Fabrika Binası, Antrepo ve Serbest Bölge Kiraları, Neden Dolar Olamaz?

Miras Kalan Kripto Varlık (Para) Vergiye Tabii Mi?

Miras Kalan Kripto Varlık (Para) Vergiye Tabii Mi?

Sürdürülebilirlik Raporlaması ve Güvence Denetimi: Şirketlerin Yeni Yol Haritası

Sürdürülebilirlik Raporlaması ve Güvence Denetimi: Şirketlerin Yeni Yol Haritası

YYS Yıllık Faaliyet Raporunun Hazırlanması ve YYS Yıllık Zorunlu Eğitimlerinin Verilmesi

YYS Yıllık Faaliyet Raporunun Hazırlanması ve YYS Yıllık Zorunlu Eğitimlerinin Verilmesi

SGK Asgari İşçilik Uzlaşması Nedir?

SGK Asgari İşçilik Uzlaşması Nedir?

Bayramda Çalışana İlave Ücret

Bayramda Çalışana İlave Ücret

Kira Sertifikası İhracında. Satış Kazancının Özel Fon Hesabında Tutulması Şartı Var Mıdır?

Kira Sertifikası İhracında. Satış Kazancının Özel Fon Hesabında Tutulması Şartı Var Mıdır?

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV