İşletmelerde Hasılat Sayımı Başlıyor!

Kanunlaşma sürecinde olan Torba kanun teklifinin birçok maddesi vergiyle alakalı. En önde gelen düzenlemeler yerel ve global asgari kurumlar vergisi, yatırım fon ve ortaklıkları istisnasının kaldırılması, devreden KDV’ye yönelik düzenlemeler, vergi cezalarının artırılması ve uzlaşma kapsamının daraltılmasıdır.

Önemli görülen düzenlemelerden birisi de hasılat sayımı yaparak tüccar veya serbest meslek erbabının vergi beyanlarını artırmaya yönelik düzenlemedir. Yazıyı yazdığımız sırada madde küçük değişikliklerle komisyonda kabul edilmişti.

Bu yazımızda bu düzenlemeyi ve olası sonuçlarını ele alacağız.

Tüccar ve serbest meslek erbabı nasıl vergilendiriliyor?

Genel olarak tüccar ve serbest meslek erbabı kazançlarını yıllık beyanname ile beyan etmektedir. Basit usule tabi mükellefler, vergiden muaf esnaf gelir beyan etmez. Telif istisnasından yararlanan serbest meslek erbabı da belli şartlar dahilinde beyanname vermez.

Tüccar ve serbest meslek erbabı ne kadar vergi beyan ediyorlar?

Hazine ve Maliye Bakanı Mehmet Şimşek bu konuya ilişkin şu açıklamayı yaptı

“Ortalama bir kuyumcunun beyan ettiği aylık vergi matrahı 16 bin 46 lira. Doktorlarımızın 27 bin 376 lira. Bunlar çok düşük rakamlar. Avukatlarımızın beyan ettiği yıllık ortalama matrah ise kişi başı 17 bin 805 lira. Bütün bu alanlarda yetki alacağız. Gidip hasılat tespiti yapacağız. Sonra o hasılata aykırı beyanda bulunanlardan izah isteyeceğiz. Yeni düzenlemenin başında bu geliyor. Bu izahlar tatmin edici değilse gereğini yapacağız.” (AA)

Öte yandan 2023 brüt vergi gelirleri yaklaşık 5.1 trilyon TL, gelir vergisi 700 milyar TL olup bunun 44 milyar TL’si beyan usulüyle tahsil edilmiştir. Yani vergi gelirleri içerisinde gelir vergisinin payı oldukça düşük, gelir vergisi tahsilatı içerisinde beyan sonucuna göre alınan tabi gelir vergisi payı da düşüktür.

Düzenleme ne getiriyor?

Torba Kanun’un 3. maddesiyle getirilen düzenlemeye göre, belirli zamanlarda ticari veya serbest meslek faaliyetleri yönünden mükellef olanların hasılatları Maliye tarafından sayılacak.

Tespit edilen günlük hasılat tutarlarının ortalaması alınarak aylık ve yıllık hasılat tespit edilecek.

Bu şekilde tespit edilen hasılat ile mükellefin beyan ettiği hasılat karşılaştırılacak. Karşılaştırma sonucu bulunan fark %20' den fazla ise mükelleften izah istenecek.

Bu düzenleme, kurumlar vergisi mükellefleri hakkında da uygulanacak. Uygulama 2025’te başlayacak.

Hasılatlar ne zaman sayılacak?

Maddeye göre işlem tesisi için herhangi bir ay içinde en az 3 kere hasılat yoklaması yapılması gerekiyor. Ayrıca yılda en az 12 kere yoklama yapmak şart. Bu durumda bir yıl içinde farklı 4 ay içinde hasılat tespiti yapmak gerekiyor. Örneğin bir yıl içinde Ocak, Nisan, Ağustos, Kasım aylarında 3’er kere hasılat sayılırsa maddenin öngördüğü asgari sayım sayısına ulaşılmış olmaktadır. Öte yandan hangi aylarda ve ayların hangi günlerinde sayım yapılacağı bugünden belli değil.

Asgari hasılat tespiti nasıl yapılacak?

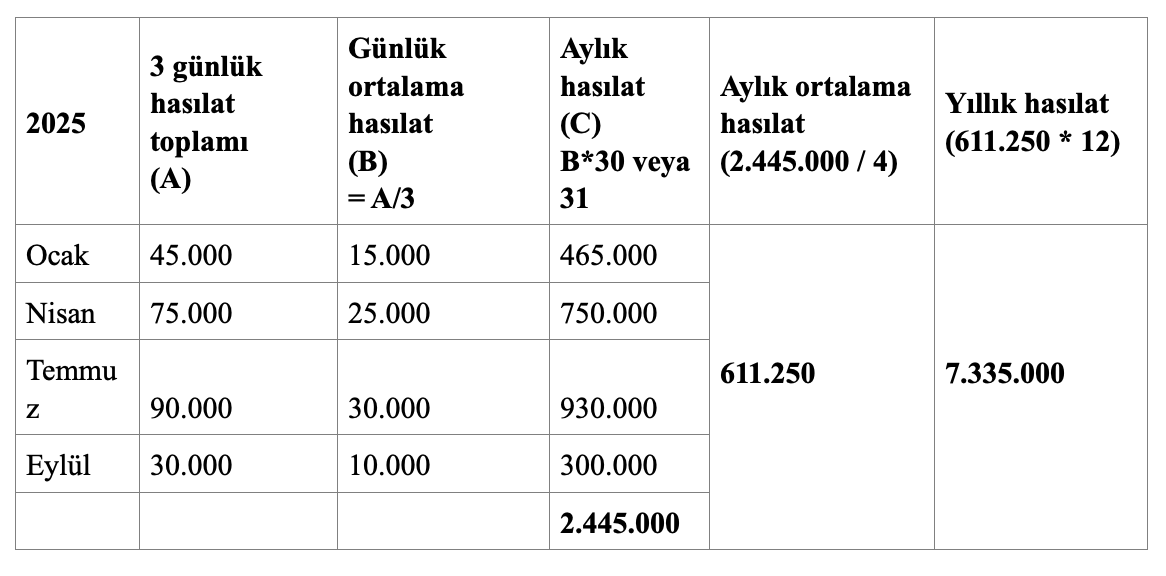

Tespit edilen günlük hasılat tutarları ortalamasından hareketle aylık hasılat tutarı bulunacak. Bu şekilde tespit edilen aylık hasılat tutarlarının toplamı, tespit yapılan ay sayısına bölünmek suretiyle aylık ortalama hasılat tutarı belirlenir. Aylık ortalama hasılat tutarı, faaliyette bulunulan ay sayısı ile çarpılmak suretiyle mükelleflerin ilgili takvim yılı hasılatları tespit edilecek. Bir örnek yardımıyla anlatalım.

Örnek: Bay (A) gerçek usulde kafe işletmeciliği yapmaktadır. 2025 yılında kafeye Maliye ekiplerince Ocak, Nisan, Temmuz ve Eylül aylarında 3’er kere olmak üzere toplan 12 defa gidilmiştir.

Ocak ayında gidilen üç günün toplam hasılatı 45 bin TL, Nisan ayında 75 bin TL, Temmuz’da 90 bin TL ve Eylül’de 30 bin TL’dir. Bu durumda mükellefin maddeye göre yıllık asgari hasılatı aşağıdaki gibi hesaplanacaktır.

Bay (A)’nın yıllık hasılatı 7 milyon 335 bin TL olarak hesaplanmıştır. Madde hükmüne göre 2025 brüt satışları 7 milyon 335 bin TL’nin %80’i olan 5 milyon 868 bin TL’den düşük ise Bay (A) izaha davet edilecek, eşit veya fazla ise izaha davet edilmeyecektir.

Serbest meslek erbabında durum

Serbest meslek kazanç defteri tutanlar için ilgili takvim yılına ait serbest meslek kazanç bildiriminde yer alan brüt hasılat tutarının arasındaki fark %20'den fazla ise bunlar da izaha davet edilir.

İzaha davet süreci nasıl işleyecek?

Bay (A) bir yazıyla izaha davet edilecek. Otuz gün içinde izahta bulunulacak. İzahta beyan edilin tutarın doğru olduğu anlaşılırsa mükellef vergi incelemesi veya takdir komisyonuna sevk edilmeyecek.

İzah yeterli bulunmazsa bu durum mükellefe bildirilecek. %20 oranında ceza ve geçmiş dönem faizi ödenirse (kanaatimizce) dosya kapatılacak.

Bu düzenleme niye yapıldı?

Bize göre Vergi Usul Kanunu’nun 127. maddesindeki yetki hasılat sayımı yapmaya müsait. Üstelik bu yetki daha geniş ve elastik bir yetki…

Ayrıca 127. madde kapsamında yapılacak tespit sonrasında mükellef 370.madde kapsamında izaha davet edilebilir. Zira vergi ziyaına delalet eden emare mevcut. Ezcümle bu düzenleme olmasa bile bugün bu işlemler VUK hükümleri çerçevesinde yapılabilir. Peki bu düzenleme niye yapıldı?

Bize göre madde ihdasının ana amacı kamuoyundaki farkındalık ve bilinç seviyesini artırmak, kanun sonrasında gerçekleştirilecek örnek uygulamalarla vergiye uyum seviyesini yükseltmektir.

Düzenlemenin artıları ve handikapları

1- Bu maddenin kamuoyunda gündem olması ile birlikte henüz denetimler başlamadan vergi hasılatının ve dolayısıyla vergi matrahlarının artabileceği öngörülebilir. Kısa vadede böyle bir sonuç ihtimal dahilinde olmakla birlikte artışı ölçümlemek zordur.

2- Hasılat sayımına gidilecek gün ve ayların seçimi kritik hale gelmektedir. Örneğin kışın az sayıda müşteriye hizmet veren otel işletmesine yaz döneminde gidilmesi veya hafta içi boş hafta sonu dolu olan AVM’de bulunan işletmelere hafta içi gidilmesi sonucunda hasılat sayımı yapmak sağlıklı sonuçlar üretmeyecektir. Bunun tam tersi de yanıltıcıdır. Bu nedenle gidilen günlerin sayısını artırmak ve sayımı yılın tamamına yaymak gerekir. Bu ise daha fazla kurumsal kapasite gerektirmektedir.

3- Hasılat saymak yazarkasa ve adisyonlar dünyasının geleneksel bir usulüdür. Bugün ise tahsilat yöntemleri çok gelişmiştir. Hasılat tahsilinde nakit, banka, yemek fişleri, cep telefonları ve diğer e-uygulamalar ile cari hesaplar kullanılmaktadır. Tüm bu yöntemlerin tamamını kavrayıp sayım yapmak zor bir iştir.

4- Hasılat sayımı bittikten ve yıl kapandıktan sonra işletme, sayılan hasılatı başka bir deyişle izaha davet sırasında kendisine sorulacak asgari hasılatı biliyor olacaktır. Bu durum müessesenin işlerliğini azaltabilir. Tam tersinden ise düşük hasılat beyan edenlerde beyan artışına neden olabilir.

5- Ne kadar titiz olunursa olunsun bize göre en önemli handikap bulunan asgari hasılatın varsayıma dayalı olmasıdır. 12 günlük hasılat tespiti yılın tamamını temsil etmeyebilir. İzaha davetin kabul edilmediği veya mükellefin vergi matrahını artırmadığı durumlarda, vergi tarhiyatı hasılat tespitine göre yapılırsa bu tespitlere dayanılarak tarh edilen vergiler hukuken problemli olacaktır.

6- Hasılat tespiti sonucu izaha davet süreci çetin bir süreç olacaktır. Zira burada iki taraf için de basit şekilde ispatlanabilecek bir durum yoktur. Asgari hasılatın olması gereken rakamın altında olması mükellef açısından tüm yılın kayıtlarını sunmayı, ibraz etmeyi gerektirir. Bu da esasında vergi incelemesi benzeri bir sürecin başlaması demektir. Vergi incelemesine gideceği pek muhtemel olan bir işletmeyi doğrudan incelemek yerine tüm bu prosedürleri işletmek tartışılmalıdır.

7- Hasılat tespitleri sırasında geçmişte yoklama görevlileriyle işletmeler arasında bazı istenmeyen hadiseler yaşanmıştı. Bu nedenle hasılat tespiti sürecini çok iyi yönetmek ve işletmenin rutin iş akışına riayette titiz olmak elzemdir.

(Kaynak: Mustafa Ak / Ekonomim.com | 22.07.2024)

>> Duyurulardan haberdar olmak için E-Posta Listemize kayıt olun.

>> SGK Teşvikleri (150 Sayfa) Ücretsiz E-Kitap: hemen indir.

>> MuhasebeTR mobil uygulamasını Apple Store 'dan hemen indir.

>> MuhasebeTR mobil uygulamasını Google Play 'den hemen indir.

>> YILIN KAMPANYASI: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV Ayrıntılar için tıklayın.

YMM Vakkas Burak Koç

YMM Vakkas Burak Koç

ÖRNEKLERLE ENFLASYON DÜZELTMESİ KİTABI ÇIKTI!

ÖRNEKLERLE ENFLASYON DÜZELTMESİ KİTABI ÇIKTI! Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Vergi Dilimleri 2025

Vergi Dilimleri 2025

Asgari Ücret Desteğini Kaybettiren Muvazaalı İşlemlere Dikkat!

Asgari Ücret Desteğini Kaybettiren Muvazaalı İşlemlere Dikkat!

Part-Time Çalışanın Süt İzni

Part-Time Çalışanın Süt İzni

Belirli Süreli İşçinin Mazeret İzni

Belirli Süreli İşçinin Mazeret İzni

Vergi Uygulamasında Örtülü Sermaye

Vergi Uygulamasında Örtülü Sermaye

Vergisel Yükümlülükler Gelire Göre Mi Belirlenmeli, Basit Usul ve İşyeri Kira Geliri Elde Edenlerle Diğer Gelirleri Elde Edenlerin...

Vergisel Yükümlülükler Gelire Göre Mi Belirlenmeli, Basit Usul ve İşyeri Kira Geliri Elde Edenlerle Diğer Gelirleri Elde Edenlerin...

Kurumlar Vergisi Beyannamesi Hazırlanırken Dikkat Edilmesi Gereken Noktalar

Kurumlar Vergisi Beyannamesi Hazırlanırken Dikkat Edilmesi Gereken Noktalar

%5 Kurumlar Vergisi İndirimini Kaçırma

%5 Kurumlar Vergisi İndirimini Kaçırma

Doğum Yardımı Uygulamasının Eski ve Yeni Hali!

Doğum Yardımı Uygulamasının Eski ve Yeni Hali!

Kira Sertifikası İhracında İstisna Tutarın İşletmeden Çekilmemesi Ne Demektir?

Kira Sertifikası İhracında İstisna Tutarın İşletmeden Çekilmemesi Ne Demektir?

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV