Daha Az Kurumlar Vergisi Ödeyebilirsiniz

Vergiye Uyumlu Mükelleflere Tanınan İndirim Hakkı Ne Zamandan Beri Uygulanmaktadır?

İlk defa 2018 takvim yılına ilişkin olarak 2019 Nisan ayında verilen kurumlar vergisi beyannamesinde uygulamaya başlayan “vergiye uyumlu mükelleflere vergi indirim hakkı” 7194 ve 7338 sayılı yasalarla yapılan düzenlemelerle değişikliğe uğramış ve yapılan değişikliklerle mükelleflerin 2018, 2019, 2020 ve 2021 takvim yıllarına ilişkin olarak verdikleri veya verecekleri kurumlar vergisi beyannamelerinde vergi indiriminden yararlanabilmeleri için gerekli şartlar yapılan düzenlemelerle yıllar itibariyle birbirinden farklı hale getirildiği gibi, ilave olarak yüzde 5’lik kurumlar vergisi indiriminden yararlanmak için gerekli şartlar mükellefler lehine yumuşatılmıştır.

- Her Mükellef Vergiye Uyumlu Mükelleflere Tanınan İndirim Hakkından Yararlanamıyor

Tek başına vergi mükellefi olmak yüzde 5’lik vergi indiriminden yararlanmak için yeterli değil. Vergiye uyumlu mükelleflere ilişkin olarak, indirim hakkını engelleyen koşullar Kanun koyucu tarafından yasal düzenlemede tahdidi olarak sayılmış, vergi idaresince alt düzenleyici işlem olan tebliğlerle de konuyla ilgili oluşabilecek ihtilafların önüne geçilmesi adına açıklamalara ve örneklere yer verilmiştir. Kanunda yer alan düzenlemeye göre vergi indiriminden yararlanmak için;

-

Vergi Beyannamelerinin Zamanında Verilmesi Şarttır; Kanunda yer alan düzenlemeye göre indirimin hesaplanacağı beyannamenin ait olduğu yıl ile bu yıldan önceki son iki yıla ait vergi beyannamelerinin kanuni süresi içerisinde verilmiş olması gerekiyor. Ayrıca indirimin hesaplanacağı beyannamenin verildiği tarih itibarıyla bu beyannameler üzerine tahakkuk eden vergilerin ödenmiş olması şartlardan bir tanesi. Zamanında ödenme şartı mükellef lehine yumuşatılmıştır. Öte yandan, Kanuni süresinde verilen bir beyannameye ilişkin olarak kanuni süresinden sonra düzeltme amacıyla veya pişmanlıkla verilen beyannameler şartı ihlal etmiyor.

Zamanında verilmesi gereken beyannameler nelerdir diye soracak olursanız? Cevaplayalım. Bu beyannameler; yıllık gelir vergisi ve kurumlar vergisi, geçici vergi, muhtasar, muhtasar ve prim hizmet beyannameleri ile katma değer vergisi ve özel tüketim vergisi beyannameleridir.

-

Diğer bir şart indirimden yararlanacak mükellef nezdinde tarhiyat yapılmamış olmaması gerekiyor. Mükellefler hakkında kesinleşmiş olmak koşulu ile indirimin hesaplanacağı beyannamenin ait olduğu yıl ile bu yıldan önceki son iki yıl içerisinde haklarında beyana tabi vergi türleri itibarıyla ikmalen, re’sen veya idarece yapılmış bir tarhiyat bulunmaması gerekiyor. Bu şart 7338 sayılı Kanunla yapılan düzenleme ile bu hale getirildi. Düzenleme öncesi vergi indiriminden yararlanılacak beyannamenin verildiği dönemde, indirimin hesaplanacağı beyannamenin ait olduğu yıl ile önceki iki yılda ikmalen, resen veya idarece tarhiyat yapılmış olması vergi indirim şartını ihlal sayılıyordu. Artık tarhiyat yapılması tek başına yeterli olmayacak, yapılan tarhiyatın kesinleşmiş olması koşulunun gerçekleşmesi halinde mükelleflerce indirim hakkı kullanılamayacaktır. Kesinleşen tarhiyatların, indirimin hesaplanacağı beyannamenin ait olduğu yıl için geçerli olan, indirim tutar sınırının %1'ini aşmaması durumunda bu şart ihlal edilmiş sayılmayacaktır.

Öte yandan, 7440 sayılı Kanunun 10’uncu maddesinin üçüncü fıkrasına eklenen bent ile Kanunun 3’ncü maddesinde düzenlenen “kesinleşmemiş ve dava safhasında bulunan alacaklar” ile 4’ncü maddesinde düzenlenen “dava safhasında bulunan alacaklar” maddelerine göre borçlarını yapılandırılarak kesinleşen tarhiyatların, yapılandırma hükümlerinin ihlal edilmemesi şartıyla, vergiye uyumlu mükelleflere vergi indirimi uygulamasına ilişkin “vergi beyannamelerindeki vergi türleri itibarıyla ikmalen, re'sen veya idarece yapılmış bir tarhiyat bulunmaması” şartın ihlali sayılmayacağı hüküm altına alınmış. Buna göre yapılandırmaya konu edilen tarhiyat, bu mükellef hakkında beyana tabi vergi türleri itibariyle tarhiyat yapılmamış olması şartının ihlali kapsamında değerlendirilmeyecek.

-

Vergi borcunun bulunması yüzde 5’lik vergi indirim hakkını ortadan kaldırıyor. Vergi indiriminin hesaplanacağı beyannamenin verildiği tarih itibarıyla vergi aslı, vergi cezaları ile gecikme faizi, gecikme zammı dahil 1.000 Türk lirasının üzerinde vadesi geçmiş borcunun bulunmaması gerekiyor. O yüzden kurumlar vergisi beyannamesini vermeden vergi borçlarınızı ödemeyi unutmayın.

-

Sahte belge kullananlar veya düzenleyenler yüzde 5’lik vergi indiriminden yararlandırılmıyor. Daha düşük oranda kurumlar vergisi ödemek için vergi indiriminin hesaplanacağı beyannamenin ait olduğu yıl ile önceki dört takvim yılında Vergi Usul Kanununun 359’uncu maddesinde sayılan fiillerin işlenmemiş olması gerekiyor.

-

Hesaplanan Verginin Yüzde %5’i Kadar Vergi Avantajı Var

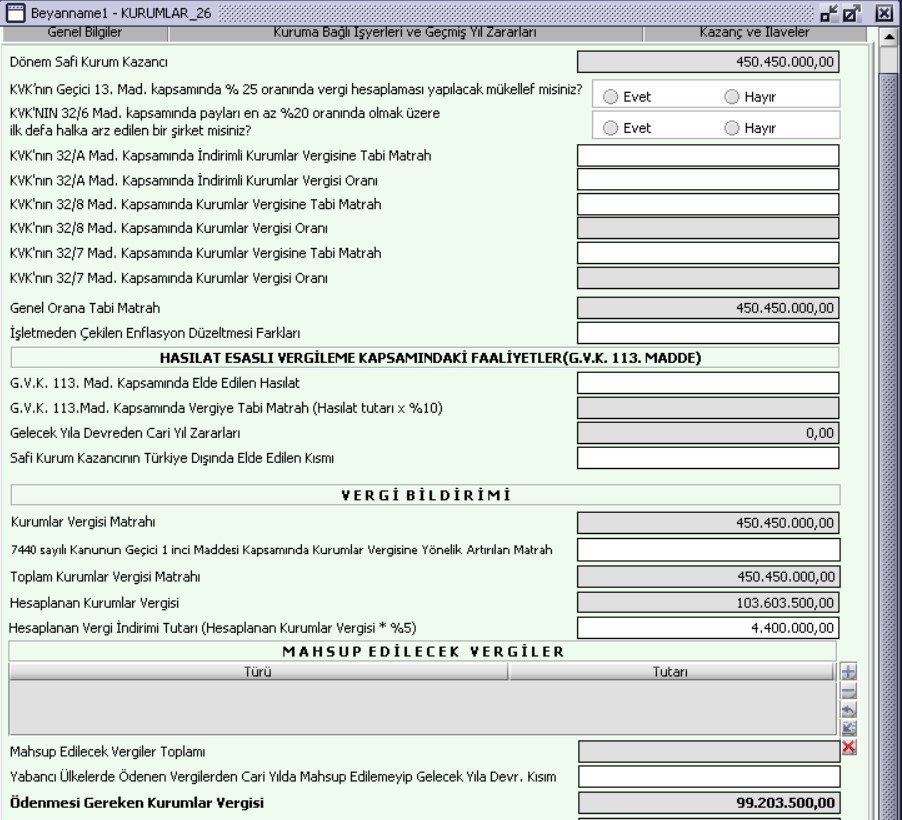

Uygulama şu şekilde işliyor; yıllık gelir veya kurumlar vergisi beyannameleri üzerinden hesaplanan verginin %5'i, ödenmesi gereken gelir veya kurumlar vergisinden indiriliyor. Ancak yasa koyucu hesaplanan indirim tutarına bir sınır getirmiş. 2023 yılında verilecek 2022 takvim yılına ait verilecek kurumlar vergisi beyannamesi için bu hak 4.400.000 TL ile sınırlandırılmış.

Görüleceği üzere, örnekte hesaplanan verginin (103.603.500,00*0,05=) yüzde 5’i 5.180.175,00 TL olmasına rağmen, 4.400.000,00 TL’lik sınır dikkate alınmak suretiyle vergi indirimden yararlanılacaktır. Ödenmesi gereken vergi tutarı anılan tutar kadar azalacaktır.

-

400.000 TL’yi nakit olarak iade alma şansınız yok

Yıllık gelir veya kurumlar vergisi beyannamesinin verilmesi gereken tarihi izleyen bir tam yıl içinde mükellefin beyanı üzerine tahakkuk eden diğer vergilerinden mahsup edilebiliyor. Bu süre hak düşürücü bir süre olup, bu süre içinde mahsup istenilmezse hak ortadan kalkıyor.

-

400.000 TL’lik vergi indirimi avantajından yararlanmak için şartların vergi indiriminden yararlanan mükellef nezdinde aranması gerekiyor, ancak vergi idaresi farklı düşünüyor

Vergi yargısı ile vergi idaresi bu noktada farklı düşünüyorlar. Vergi yargısı vergi indirim şartlarının vergi indiriminden yararlanacak gelir ve kurumlar vergisi mükellefleri nezdinde aranması gerektiğini savunurken, vergi idaresi şartları vergi indiriminden yararlanacak mükellefler nezdinde aradığı gibi, bu mükelleflerin herhangi bir adi ortaklığın ortağı olması durumunda ortaklık nezdinde veya bir şirketin diğer şirketle birleşmesi durumunda kül halinde devrolunan şirket nezdinde de aranması gerektiğini savunuyor ve uygulamayı da bu yönde yapıyor.

Vergi indirim avantajına ilişkin güncel iki yargı kararı vergi indirim şartlarının indirim avantajını kullanacak mükellef nezdinde aranması gerektiğinin altını çiziyor.

İlk olarak Ankara 2. Vergi Mahkemesi tarafından verilen 26.02.2021 tarih ve 2020/1248 Esas 2021/312 Karar Numaralı Kararın özeti şu şekildedir; “gerek yasa hükmünde gerekse vergi indirimi uygulamasına ilişkin usul ve esasların belirlendiği 301 ve 312 Seri No’lu Gelir Vergisi Genel Tebliğlerinde şirketlerin birleşmesi halinde vergi indiriminden yararlanmak için gerekli görülen hususların devrolunan şirketleri de kapsayacağı yönünde bir hükme yer verilmemiştir. Bu durumda, Yasa hükmünde belirtilen vergi indirimi şartlarının gerçekleşip gerçekleşmediği olgusunun da davacı şirket nezdinde araştırılmak suretiyle ortaya konulması gerekir.”

İkinci olarak Ankara 7. Vergi Mahkemesi tarafından 31.01.2022 tarihinde verilen 2021/721 Esas No ve 2022/470 sıra numaralı Kararının özeti şu şekildedir ;“ davacı şirketin kendisinden kaynaklı olarak indirimden istifade etmesine engel bir durumun söz konusu olmadığı, ortağı olduğu adi ortaklık adına kesilen cezalar ve salınan vergiler hasebiyle sisten verilen uyarıya istinaden indirimden faydalandırılmadığı görülmekte ise de, olayda davacı şirketin doğrudan doğruya sorumluluğuna özgülenen bir kamu borcu bulunmadığı gibi, gerek Kanun hükmünde gerekse vergi indirimine uygulamasına ilişkin usul ve esasların belirlendiği 301 seri no’lu Gelir Vergisi Genel Tebliğinde de ortağı olunan adi ortaklıktan ileri sebeplerin vergi indiriminden yararlanılabilmesi için gerekli görülen hususların adi ortaklık ortağı olan şirketleri de kapsayacağı yönünde bir hükme yer verilmediği, adi ortaklığın hukuki niteliği gereği davacı şirketin adi ortaklık nezdinde ortaya çıkan kamu borçlarından 6098 sayılı Kanun uyarınca sorumlu olacağı tabi ise de, bu hususun yukarıda bahsedildiği üzere, adi ortaklıkla ilişkide bulunan kişilere olan borçların tahsilinin riske edilmemesine ilişkin olduğu, vergiyi uyumlu mükellef uygulamasında hedeflenen hususun şirketlerinin vergi bilincinin artırılması, sisteme gönüllü uyumun sağlanması, vergisel yükümlülüklerini zamanında yerine getirenler ile getirmeyenler arasında ileride oluşabilecek eşitsizliklerin giderilmesi olduğu dikkate alındığında, vergisel yükümlülüklerini yerine getiren davacı şirketin Kanunda sayılan şartları taşıdığı ve adi ortaklık nezdinde bulunun olumsuzlar nedeniyle indirim hakkının engellenmesinin hakkaniyete de uygun düşmeyeceği sonucuna varıldığından ihtirazi kayıtla verilen beyannameye istinaden davacı şirket adına fazladan tahakkuk ettirilen …… TL tutarındaki kurumlar vergisinde hukuka uyarlık görülmemiştir.”

Görüleceği üzere, her iki karar da aynı yönde olduğu için Vergi idaresinin uygulamaya yargı kararları yönünde yön vermesi temenni ediyoruz.

(Kaynak: YMM Soner Ülgen / Ekonomim.com | 19.04.2023)

>> Duyurulardan haberdar olmak için E-Posta Listemize kayıt olun.

>> SGK Teşvikleri (150 Sayfa) Ücretsiz E-Kitap: hemen indir.

>> MuhasebeTR mobil uygulamasını Apple Store 'dan hemen indir.

>> MuhasebeTR mobil uygulamasını Google Play 'den hemen indir.

>> YILIN KAMPANYASI: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV Ayrıntılar için tıklayın.

YMM Vakkas Burak Koç

YMM Vakkas Burak Koç

ÖRNEKLERLE ENFLASYON DÜZELTMESİ KİTABI ÇIKTI!

ÖRNEKLERLE ENFLASYON DÜZELTMESİ KİTABI ÇIKTI! Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Vergi Dilimleri 2025

Vergi Dilimleri 2025

Asgari Ücret Desteğini Kaybettiren Muvazaalı İşlemlere Dikkat!

Asgari Ücret Desteğini Kaybettiren Muvazaalı İşlemlere Dikkat!

Part-Time Çalışanın Süt İzni

Part-Time Çalışanın Süt İzni

Belirli Süreli İşçinin Mazeret İzni

Belirli Süreli İşçinin Mazeret İzni

Vergi Uygulamasında Örtülü Sermaye

Vergi Uygulamasında Örtülü Sermaye

Vergisel Yükümlülükler Gelire Göre Mi Belirlenmeli, Basit Usul ve İşyeri Kira Geliri Elde Edenlerle Diğer Gelirleri Elde Edenlerin...

Vergisel Yükümlülükler Gelire Göre Mi Belirlenmeli, Basit Usul ve İşyeri Kira Geliri Elde Edenlerle Diğer Gelirleri Elde Edenlerin...

Kurumlar Vergisi Beyannamesi Hazırlanırken Dikkat Edilmesi Gereken Noktalar

Kurumlar Vergisi Beyannamesi Hazırlanırken Dikkat Edilmesi Gereken Noktalar

%5 Kurumlar Vergisi İndirimini Kaçırma

%5 Kurumlar Vergisi İndirimini Kaçırma

Doğum Yardımı Uygulamasının Eski ve Yeni Hali!

Doğum Yardımı Uygulamasının Eski ve Yeni Hali!

Kira Sertifikası İhracında İstisna Tutarın İşletmeden Çekilmemesi Ne Demektir?

Kira Sertifikası İhracında İstisna Tutarın İşletmeden Çekilmemesi Ne Demektir?

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV