Huzur Hakkı Mı Kar Payı Mı?

Yıl sonuna doğru yaklaşırken, işletmelerin dönem karları genel hatlarıyla netleşmeye başladı. İşverenler ise, şirketlerinde oluşan karlılığın kendi hayatlarına etkisini ‘hissetmek’ istiyor.

Bu noktada, sık kullanılan yöntemlerden olan huzur hakkı ve kar payı uygulamaları karşımıza çıkıyor. Ancak, bu kararı verirken vergisel açıdan yükle karşılaşmamak adına sağlıklı bir vergisel analiz son derece önemli. Kısaca, vergi planlaması sonradan ‘sürpriz’ yaşamamak adına hayati öneme sahip.

Kar payında stopajın %10’a düşmesi, özellikle son dönemde, hangi yöntemin tercih edilebilmesinin daha doğru olacağına dair kafa karışıklığı yarattı.

Örneklerden yola çıkarak, bahsettiğimiz iki uygulamanın vergisel açıdan hangisinin daha avantajlı olduğunu tespit etmeye çalışacağız.

Huzur Hakkı ve Kar Payı Nedir?

Şirket ortakları, şirket müdürleri ve yönetim kurulu üyelerinin belli sorumluluk ve yükümlülükleri vardır. Huzur hakkını, bu kişilerin sorumluluk ve yükümlülükleri nedeni ile karşılaşabilecekleri riskleri azaltmak amacıyla belirlenen maddi karşılık olarak tanımlayabiliriz.

Kâr payı ise basit tanımıyla, şirket ortaklarına yıllık net dönem kârından ve serbest yedek akçelerden dağıtılan pay anlamına geliyor.

Huzur Hakkı ve Kar Payı’nda Farklılıklar Neler?

Vergi kanunları açısından kar payı ile huzur hakkı arasındaki en temel fark, huzur hakkı ücret olarak değerlendirilirken, kar payının ise menkul sermaye iradı olması. İkinci temel fark ise kar payı dağıtabilmek için şirketin kar etmiş olması gerekirken, huzur hakkı verilebilmesi için şirketin kar elde etmesine gerek bulunmuyor.

Huzur hakkı ödemeleri ücret mahiyetinde olduğundan gelir vergisine tabi olduğu için gelir vergisi tarifesi uygulanacak olup, vergi oranı Gelir Vergisi Kanunu’nun 103 üncü maddesinde yer alan tarifeye göre artan oranlı bir şekilde belirlenecektir.

Ayrıca, dağıtılan kar payı gider yazılamazken, huzur hakkı giderleştirilebiliyor. Bu durum, huzur hakkının vergisel açıdan en önemli avantajı.

Diğer bir önemli farklılık ise, huzur hakkı ödemelerinde vergisel bir istisna bulunmazken, elde edilen kar paylarının ise yarısı vergiden istisnadır.

Stopaj oranındaki ve istisna durumundaki farklılıklardan dolayı huzur hakkı ödemelerinde işletmeden daha fazla nakit çıkışı gerçekleşebilmektedir. Örneğin, şirket ortağı yıllık net 500.000 TL elde edecekse, bu ödemenin brüt tutarı ücret ödemelerinde farklı, menkul sermaye iradı ödemelerinde daha farklıdır.

Dolayısıyla, ana hatlarıyla baktığımızda, söz konusu gelirlerin vergilendirme rejimi birbirinden oldukça farklı.

Öte yandan, elde edilen huzur hakkı tek şirketten elde ediliyor ve 2022 yılı için 880.000-TL’yi aşıyorsa gelir vergisi beyannamesine dahil edilmesi gerekiyor. Kar paylarında ise vergiye tabi olan kısım için 2022 yılında beyan sınırı 70.000 TL olarak belirlenmiş durumda.

Peki, Vergisel Açıdan Hangisi Avantajlı?

Şirket ortakları tarafından, huzur hakkı mı yoksa kar payı mı alınacağına dair karar verilirken, en büyük etken tabiki vergisel yük.

Ancak, genellikle sürecin vergisel boyutunun tam olarak değerlendirilmeden karar alındığına şahit oluyoruz.

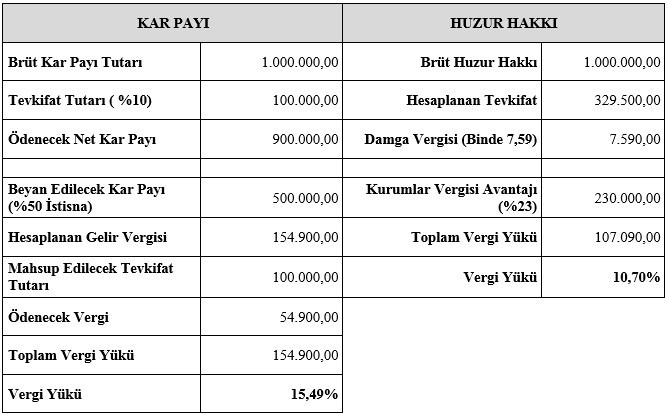

Sürecin net olarak anlaşılabilmesi için örnek bir tablo üzerinden ilerleyelim:

Yukarıda yer alan tablodan da anlaşılacağı üzere, 1.000.000,00 TL kar payı üzerinden ilerlersek, kar dağıtımına konu olan şirket, 100.000 TL stopaj ödemesi gerçekleştirecek ve 900.000 TL şirket ortağına ödenecek kar payı oluşacaktır.

Kar payı alan şirket ortağı ise şahsi olarak bildireceği gelir vergisi beyannamesinde kar payının tamamı olan 1.000.000 TL’yi beyan edecek, beyan edilen tutarın yarısı olan 500.000 TL istisnaya konu edildikten sonra, kalan 500.000 TL üzerinden 154.900 TL vergilendirilecektir. Bu noktada, şirket tarafından ödenen tevkifat önemli bir etken. Çünkü, şirket tarafından ödenen 100.000 TL tevkifat tutarının mahsup edilmesi sonucunda ödenecek olan vergi tutarı 54.900 TL olarak gerçekleşecektir. Kısaca, 900.000 TL huzur hakkı için 54.900 TL vergisel yükle karşılaşılacak, oransal açıdan %15,49 vergisel yük durumu olacaktır.

Huzur hakkında ise süreç biraz farklı. Çünkü, huzur hakları ücret mahiyetinde olduğu için giderleştirilebiliyor.

Bilindiği üzere, huzur hakkı aylık olarak ödenebilmektedir. Şirket ortakları genellikle huzur hakkını ‘maaş’ olarak düşündükleri için aylık olarak şirketten nakit elde etmek maksadıyla huzur hakkını sık tercih ederler. Yıllık olarak 1.000.000 TL brüt huzur hakkı alma kararı verildiğini baz alırsak, ortağı olunan şirket tarafından yıllık bazda 329.500 TL tevkifat ödemesi gerçekleştirilecektir. Ayrıca, huzur hakkı ödemeleri damga vergisine tabi olduğu için 7.590 TL damga vergisi ödenecek olup, toplamda 337.090 TL vergi ödemesi yapılırken, buna karşılık ödenen huzur hakları giderleştirilebildiği için 1.000.000*0,23=230.000 TL kurumlar vergisi avantajı söz konusu olacaktır. Ödenen vergi olan 337.090 TL’yi giderleştirilen 230.000 TL’den mahsup ettiğimiz takdirde vergisel açıdan yük 107.090 TL olarak karşımıza çıkmaktadır. Dolayısıyla, huzur hakkında %10,70 vergisel açıdan yük söz konusu olacaktır.

Sonuç olarak tablonun en alt kısmında yer alan, vergi yükü oranlamasına baktığımızda, huzur haklarında giderleştirme yapılabiliyor olmasının etkisiyle tercihin huzur hakkından yana olmasının daha avantajlı olduğu sonucuna ulaşıyoruz.

İşletmeler bu hususlara dikkat ederek vergi planlamasını gerçekleştirdikleri takdirde vergisel açıdan en doğru tercihi yapmış olacaklar.

(Kaynak: Berkay Özgüven / Dünya Gazetesi | 09.11.2022)

>> Duyurulardan haberdar olmak için E-Posta Listemize kayıt olun.

>> Uygulamalı Enflasyon Muhasebesi (171 Sayfa) Ücretsiz E-Kitap: hemen indir.

>> SGK Teşvikleri (150 Sayfa) Ücretsiz E-Kitap: hemen indir.

>> MuhasebeTR mobil uygulamasını Apple Store 'dan hemen indir.

>> MuhasebeTR mobil uygulamasını Google Play 'den hemen indir.

YMM Ertuğrul Tuncer

YMM Ertuğrul Tuncer

İLERİ DÜZEY MUHASEBE REHBERİ KİTABI ÇIKTI!

İLERİ DÜZEY MUHASEBE REHBERİ KİTABI ÇIKTI! Asgari Ücret 2024 - Asgari Ücret Ne Kadar?

Asgari Ücret 2024 - Asgari Ücret Ne Kadar?

Vergi Dilimleri 2024

Vergi Dilimleri 2024

Şirketlerde Nevi Değişikliği, Bölünme, Birleşme ve Katılmada SGK İdari Para Cezası Uygulaması

Şirketlerde Nevi Değişikliği, Bölünme, Birleşme ve Katılmada SGK İdari Para Cezası Uygulaması

Mükerrer Vergi İncelemesi

Mükerrer Vergi İncelemesi

"Alt İşverenlikte İş Sağlığı ve Güvenliği"

"Alt İşverenlikte İş Sağlığı ve Güvenliği"

Fazla Çalışmada Zamlı Ücret

Fazla Çalışmada Zamlı Ücret

Münferit Beyannameyi Kimler Verir?

Münferit Beyannameyi Kimler Verir?

Enflasyon Muhasebesi 130 Bin Mali Müşaviri Meslekten Soğuttu

Enflasyon Muhasebesi 130 Bin Mali Müşaviri Meslekten Soğuttu

Yeniden Yazıyoruz; Enflasyon Düzeltmesi Sonuçları Vergileme Konusu Olamaz

Yeniden Yazıyoruz; Enflasyon Düzeltmesi Sonuçları Vergileme Konusu Olamaz

Vergisel İşlemlerde Adat Faizi Hesaplama Yöntemi ve Uygulamaları

Vergisel İşlemlerde Adat Faizi Hesaplama Yöntemi ve Uygulamaları

Yapılmakta Olan Yatırımlar İçin Ayrılan Fon

Yapılmakta Olan Yatırımlar İçin Ayrılan Fon