Değerli Konutlar Vergisinde 2022 Uygulaması

7194 sayılı Kanun’la Emlâk Vergisi Kanunu’na eklenen hükümlerle ihdas olunan, ancak hatalı düzenlemelere karşı 2020 yılında oluşan tepkiler dolayısıyla uygulaması ertelenen ve ilk uygulaması 2021 yılında yapılan değerli konutlar vergisi, 2022 yılında da farklı parametreler ile uygulanmaya devam olunacak.

Bu verginin konusuna Türkiye sınırları içinde bulunan ve bina vergi değeri belli tutarı aşan mesken nitelikli taşınmazlar girmektedir. Verginin uygulamasında "mesken nitelikli taşınmaz" kavramı, mesken niteliğini haiz binalar ile birden fazla bağımsız bölümden oluşan binalarda her bir bağımsız bölümü ifade etmektedir. Her bir bağımsız bölüm vergilendirme açısından ayrı ayrı değerlendirilir. Taşınmazın mesken niteliğini haiz olup olmadığı hususunun değerlendirilmesinde ise, taşınmazın tapu kayıtlardaki niteliğinin yanı sıra fiilen kullanım durumuna da bakılmaktadır. Dolayısıyla tapu kayıtlarında mesken olarak gözüken bir dairenin fiilen iş yeri olarak kullanılması veya tapu kayıtlarında işyeri olarak gözüken bir dairenin fiilen konut olarak kullanılması da verginin konusuna girmektedir.

Bu verginin mükellefi, mesken nitelikli taşınmazların maliki, varsa intifa hakkı sahibi, her ikisi de yoksa mesken nitelikli taşınmaza malik gibi tasarruf edenlerdir. Buna göre, mesken nitelikli taşınmaza ilişkin vergiyi taşınmazın maliki ödeyecektir. Mesken nitelikli taşınmaz üzerinde intifa hakkı varsa vergi, bu hakkın sahibi tarafından ödenecektir.

Bir mesken nitelikli taşınmaza paylı mülkiyet halinde malik olanlar, hisseleri oranında mükellef olurlar. Elbirliği mülkiyette ise malikler vergiden müteselsilen sorumludurlar.

Bu yıl verginin konusuna 2021 yılı emlâk vergisi değeri 5.227.000 lirayı aşan mesken nitelikli konutlar girmekle birlikte 2022 yılı vergi tarifesinin 6.173.000 liradan başlaması dolayısıyla bu vergiyi 2021 yılı emlâk vergisi değeri 6.173.000 lirayı aşan mesken sahipleri ödeyecektir.

Burada garip bir düzenleme söz konusudur. Emlâk Vergisi Kanunu, vergi değerinin kanunda yazılı tutarı aşan meskenler için izleyen yıldan itibaren mükellefiyetin başlamasını öngörmesi dolayısıyla bu yılın mükellefleri geçen yılki değere göre belirlenecektir (md. 45). Vergilendirme ise bu yıl ki tarifeye göre yapılacaktır. Meskeni sınırı (5.227.000 Lira) aşan ancak tarifenin alt diliminin başlangıç tutarı (6.173.000 Lira) altında kalanlar, her hangi bir vergi ödemeyeceklerdir.

Gelecek yıl ise aynı şekilde 2022 yılı emlâk vergisi değeri 6.173.000 lirayı aşanların meskenleri verginin konusuna girecek, ancak gelecek yılın tarifesinin alt diliminin altında kalanlar yine vergi ödemeyecektir.

Dolayısıyla verginin konusuna giren, istisna ve muafiyetler içerisinde yer almamasına rağmen vergi ödemeyecek bir kesimi öngören bir düzenlemeyi hazırlayanları kutlamak gerekir. Bir vergi hukukçusu olarak doğrusu bu benim aklıma gelmez.

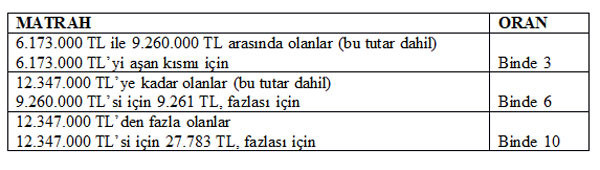

2022 yılında ödenecek verginin hesabında kullanılacak tarife ise 80 no’lu Emlâk Vergisi Genel Tebliği ile aşağıdaki şekilde açıklanmıştır.

Değerli konutlar vergisi beyana dayalı bir vergidir. Mükelleflerin beyannamelerini, mesken nitelikli taşınmazın bulunduğu yer belediyesinden alınan bina vergi değerini (beyanname verilen yıl ve bir önceki yıla ilişkin) gösteren belgeyi eklemek suretiyle, ilgili yılın Şubat ayının 20. günü (bu gün pazara isabet ettiğinden 21. günü) sonuna kadar taşınmazın bulunduğu yer vergi dairesine vermeleri gerekmektedir. Beyannamenin elektronik ortamda verilmesi veya Serbest Muhasebeci Mali Müşavir yahut Yeminli Mali Müşavirler aracılığı ile gönderilmesi de mümkündür. Ancak beyannamenin elektronik ortamda verilmesi durumunda, beyannameye eklenecek bina vergi değerini gösteren belgenin, beyannamenin verildiği tarihi takip eden 15 gün içinde elden veya posta yoluyla ilgili vergi dairesine gönderilmesi gerekmektedir. Beyan edilmesi gereken birden fazla değerli konut vergisine tabi meskene sahip olan mükelleflerin (tam mülkiyet, paylı mülkiyet ve intifa hakkı sahiplerinin), bu taşınmazların tamamı için tek beyanname vermeleri mümkündür. Aynı beyannamede beyan edilen taşınmazların farklı vergi dairelerinin yetki alanında bulunması durumunda beyannamenin, mükellefçe bu taşınmazların bulunduğu yer yetkili vergi dairelerinden herhangi birine verilmesi yeterlidir. Ancak bu verginin mükellefinin aynı zamanda gelir veya kurumlar vergisi mükellefiyetinin de bulunması halinde beyanname bağlı bulunulan vergi dairesine vereceklerdir. Elbirliği mülkiyete konu taşınmazlara ilişkin yapılacak beyanlarda ise her bir taşınmaz için ayrı beyanname verilmesi gerekmekte olup bu taşınmazlar sadece taşınmazın bulunduğu yer yetkili vergi dairesine beyan edilebilecektir.

(Kaynak: Bumin Doğrusöz / Dünya Gazetesi | 11.01.2022)

>> Duyurulardan haberdar olmak için E-Posta Listemize kayıt olun.

>> SGK Teşvikleri (150 Sayfa) Ücretsiz E-Kitap: hemen indir.

>> MuhasebeTR mobil uygulamasını Apple Store 'dan hemen indir.

>> MuhasebeTR mobil uygulamasını Google Play 'den hemen indir.

>> YILIN KAMPANYASI: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV Ayrıntılar için tıklayın.

YMM Vakkas Burak Koç

YMM Vakkas Burak Koç

ÖRNEKLERLE ENFLASYON DÜZELTMESİ KİTABI ÇIKTI!

ÖRNEKLERLE ENFLASYON DÜZELTMESİ KİTABI ÇIKTI! Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Vergi Dilimleri 2025

Vergi Dilimleri 2025

Asgari Ücret Desteğini Kaybettiren Muvazaalı İşlemlere Dikkat!

Asgari Ücret Desteğini Kaybettiren Muvazaalı İşlemlere Dikkat!

Part-Time Çalışanın Süt İzni

Part-Time Çalışanın Süt İzni

Belirli Süreli İşçinin Mazeret İzni

Belirli Süreli İşçinin Mazeret İzni

Vergi Uygulamasında Örtülü Sermaye

Vergi Uygulamasında Örtülü Sermaye

Vergisel Yükümlülükler Gelire Göre Mi Belirlenmeli, Basit Usul ve İşyeri Kira Geliri Elde Edenlerle Diğer Gelirleri Elde Edenlerin...

Vergisel Yükümlülükler Gelire Göre Mi Belirlenmeli, Basit Usul ve İşyeri Kira Geliri Elde Edenlerle Diğer Gelirleri Elde Edenlerin...

Kurumlar Vergisi Beyannamesi Hazırlanırken Dikkat Edilmesi Gereken Noktalar

Kurumlar Vergisi Beyannamesi Hazırlanırken Dikkat Edilmesi Gereken Noktalar

%5 Kurumlar Vergisi İndirimini Kaçırma

%5 Kurumlar Vergisi İndirimini Kaçırma

Doğum Yardımı Uygulamasının Eski ve Yeni Hali!

Doğum Yardımı Uygulamasının Eski ve Yeni Hali!

Kira Sertifikası İhracında İstisna Tutarın İşletmeden Çekilmemesi Ne Demektir?

Kira Sertifikası İhracında İstisna Tutarın İşletmeden Çekilmemesi Ne Demektir?

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV