Taşınmaz Değerlemesi İhtiyacı Tam Karşılamadı

Gazetemizde 4 Ocak 2021 tarihinde yayınlanan “Taşınmazlarda Değerleme Sorunu Şirketleri İsyan ettirdi!” başlıklı köşe yazımda, 2004 yılından bu yana yeniden değerleme yapılamaması nedeniyle şirket aktifindeki taşınmazların kayıtlı değerleriyle kaldığını, bu taşınmazların satılması halinde şirketlerin fiktif karlarla ve yüksek vergilerle karşı karşıya kalacaklarını, taşınmazların bilançolarda gerçek değerleriyle yer almamasının şirketlerin değerini ve kredibilitesini düşürdüğünü, bu nedenle çok sayıda şirketin teknik iflasla karşı karşıya kaldığını, bu taşınmazların kayıtlı değerlerinin düşük oranda (yüzde yarım veya yüzde bir) bir vergi karşılığında gerçek değerlerine yükseltilmesine imkân tanınarak gerçek anlamda bir bilanço barışı sağlanması gerektiğini, iş dünyasının ve reel sektörün böyle bir düzenlemenin kısa süre içerisinde yasalaştırılmasını istediğini ve beklediğini belirtmiştim.

17 yıldır yeniden değerleme yapılamıyor

2003 yılında “Enflasyon Düzeltmesi”ne geçişle beraber, taşınmazların değerinin yükseltilmesini sağlayan “Yeniden Değerleme Müessesesi” yürürlükten kaldırıldı. Yani, 2003 yılından bu yana taşınmazlar için yeniden değerleme yapılmıyor. Enflasyon düzeltmesi ise, 2003 ve 2004 yılları için yapıldı, sonraki yıllarda ise aranılan şartlar oluşmadığı için yapılamadı. Yani, şirketler 17 yıldır yeniden değerleme ve enflasyon düzeltmesi yapamıyor. Çok ilginç değil mi?

Kayıtlı değerler, piyasa fiyatlarının çok altında

17 yıldır yeniden değerleme ve enflasyon düzeltmesi yapılamaması, taşınmazların şirketteki kayıtlı değerleri ile piyasa satış fiyatları arasında korkunç bir uçuruma neden oldu! Taşınmazların kayıtlı değeri, maalesef piyasa satış fiyatının çok ama çok altında kaldı.

Bu konuda yapılacak şey belli: Bilançolardaki taşınmazların kayıtlı değerlerinin piyasa satış fiyatlarına yükseltilmesi. İş dünyasının ve reel sektörün beklentisi de, işte tam olarak bu; söz konusu taşınmazların gerçek rayiç değerleriyle bilançolarda yer almasının sağlanması. Ancak, mevcut yasal düzenlemelerle bunun yapılması mümkün bulunmuyordu. Bunun için özel bir yasal düzenlemeye ihtiyaç vardı!

KONUTDER, bu konuyu 2018 yılında ısrarla gündeme getirdi

Vergi danışmanlığını yaptığım ve gayrimenkul sektörünün üç önemli STK’sından biri olan KONUTDER (Konut Geliştiricileri ve Yatırımcıları Derneği), bu konuda ciddi bir çalışma yaparak, 2018 yılında dönemin Maliye Bakanı Sayın Naci AĞBAL’a iletti.

Öneri tam olarak şu şekildeydi:

- Bir defaya mahsus ve ihtiyari olmak üzere şirket aktifine kayıtlı taşınmazların kayıtlı değerlerinin SPK lisanslı değerleme şirketlerince belirlenen rayiç değerlerine yükseltilmesi,

- Kayıtlı değer ile rayiç değer arasındaki farkın, bilançonun pasif kısmında fon olarak tutulması ve belirlenecek süre sonunda sermayeye ilave edilmesi,

- Kayıtlı değer ile rayiç değer arasındaki fark üzerinden ya yüzde yarım oranında nakit vergi alınması ya da yüzde 3 - 4 oranında vergi hesaplanarak şirketin devreden KDV’sinden mahsup edilmesi.

Talep karşılık buldu, 2018 yılında düzenleme yapıldı, ancak beklenen ilgiyi görmedi

Vergi Usul Kanununa 7144 sayılı Kanunla eklenen geçici 31. madde ile, bilanço esasına göre defter tutan tam mükellef gelir veya kurumlar vergisi mükelleflerine, aktiflerinde yer alan taşınmazların değerini, Yİ-ÜFE değerindeki artış oranını dikkate almak suretiyle 30 EYLÜL 2018 tarihine kadar (bu tarih dahil) yükseltme imkânı sağlandı. Getirilen bu imkândan yararlanılabilmesi için, yeniden değerleme işlemi sonucunda oluşan değer artışı tutarı üzerinden yüzde 5 oranında vergi ödenmesi istenildi (500 Sıra No.lu VUK Genel Tebliği).

Ancak, yapılan düzenleme, iş dünyası ve reel sektörde beklenen ilgiyi görmedi. Neden mi? Çünkü, yapılan düzenleme taşınmazların kayıtlı değerlerinin piyasa rayiç değerlerine yükseltilmesi için yeterli bulunmadı. Ayrıca, yüzde 5 vergi de çok yüksek bulundu! Bu nedenle de, söz konusu düzenlemeye gereken ilgi gösterilmedi ve hemen hemen hiç kimse söz konusu düzenlemeden yararlanmadı!

İş dünyası ve reel sektör aynı taleplerine ısrarla devam etti

İş dünyası ve reel sektör, 2018 yılındaki düzenlemenin eksik yönlerini de dile getirerek, kayıtlı taşınmazların değerinin yükseltilmesinin gerçek bir ihtiyaç olduğunu, düşük bir vergi alınmak suretiyle bu taşınmazların değerinin piyasa satış fiyatlarına yükseltilmesini talep etti.

Bu talebe de kayıtsız kalınmadı, taşınmaz değerlemesi yasalaştırıldı

Geçtiğimiz günlerde yasalaşan ve 9 Haziran 2021 tarihinden itibaren yürürlüğe giren 7326 sayılı Kanunla, işletmeye kayıtlı taşınmazların değerinin yükseltilmesine ilişkin yeni düzenleme yapıldı: 2018 düzenlemesinin tıpkısının aynısı! Sadece verginin oranı yüzde 5’den yüzde 2’ye indirildi, bir de yeniden değerleme kapsamına amortismana tabi iktisadi kıymetler (ATİK) dahil edildi. Yani, düzenleme yine iş dünyasının istediği gibi çıkmadı!

Yeni düzenlemenin kapsamı tam olarak ne?

Yeni düzenleme ile; 9 Haziran 2021 tarihi itibariyle şirket aktifinde bulunan taşınmazlar (arsa, arazi, bina, tapu kütüğünde ayrı sayfaya kaydedilen bağımsız ve sürekli hak niteliğindeki üst hakları) ile ATİK’lerin kayıtlı değerlerini yükseltme imkanı verildi. Ancak, sat – kirala - geri al işlemine veya kira sertifikası ihracına konu edilen taşınmaz ve iktisadi kıymetler, değer yükseltme düzenlemesi dışında bırakıldı. Ayrıca, taşınmazların ve ATİK’lerin alım, satım ve inşa işleri ile devamlı olarak uğraşanların bu amaçla aktiflerinde kayıtlı bulunan emtia niteliğindeki taşınmaz ve ATİK’leri, yeniden değerlemeye tabi tutmaları da mümkün bulunmuyor. İşletmelerin kiralamaya konu ettikleri taşınmazlar emtia niteliğinde bulunmadığından, bunların yeniden değerlemeye tabi tutulması mümkün bulunuyor.

Uygulamadan kimler yararlanabilecek?

Değer yükseltme uygulamasından, tam mükellefiyete tabi ve bilanço esasına göre defter tutan gelir ve kurumlar vergisi mükellefleri yararlanabiliyor. Ancak, finans ve bankacılık sektöründe faaliyet gösterenler, sigorta ve reasürans şirketleri, emeklilik şirketleri ve emeklilik yatırım fonları, münhasıran sürekli olarak işlenmiş altın, gümüş alım-satımı ve imali ile iştigal eden mükellefler, VUK uyarınca kendilerine kayıtlarını Türk Para birimi dışında başka bir para birimiyle tutmalarına izin verilenlerin değer yükseltme uygulamasından yararlanmaları mümkün bulunmuyor.

Değerleme işlemi nasıl yapılacak?

Yeniden değerlemede, iktisadi kıymetin amortismanlar düşüldükten sonraki net defter değeri esas alınacak. Ayrılmamış amortismanlar değer yükseltme işleminde tam olarak ayrılmış olarak kabul edilecek. Taşınmaz ya da ATİK’in maliyetine dahil olan unsurlar bulunuyorsa (faiz, kur farkı, değer artırıcı harcamalar gibi) bunların her birinin defter değerleri ve amortisman tutarları ayrı ayrı endekslenecek. Arsa ve araziler için amortisman ayrılması mümkün olmadığından, bunların defter değerleri endekslenecek.

Endekslemede dikkate alınacak katsayılar nasıl tespit edilecek?

Endekslemede dikkate alınacak katsayılar, taşınmaz ve ATİK’lerin daha önce enflasyon düzeltmesine tabi tutulup tutulmadığı ve 2018 yılında çıkarılan endeksleme düzenlemesinden yararlanılıp yararlanılmadığı hususlarına bağlı olarak değişiyor.

Enflasyon düzeltmesine tabi tutulmuş olanlar

Enflasyon düzeltmesine tabi tutulan en son bilançoda yer alan taşınmazlar ve ATİK’ler ile bunların amortismanları için endeksleme oranı; Mayıs 2021 ayına ilişkin Yİ-ÜFE değerinin, enflasyon düzeltmesine tabi tutulan bilançonun ait olduğu tarihi takip eden aya (Ocak/2005) ilişkin Yİ-ÜFE değerine bölünmesi ile bulunacak.

Enflasyon düzeltmesine tabi tutulmamış olanlar

Enflasyon düzeltmesine tabi tutulmamış taşınmazlar ve ATİK’ler ile bunların amortismanları için endeksleme oranı; Mayıs 2021 ayına ilişkin Yİ-ÜFE değerinin, taşınmazın iktisap edildiği ayı izleyen aya ilişkin Yİ-ÜFE değerine bölünmesi ile bulunacak.

2018 yılında geçici 31. maddeye göre değerlemeye tabi tutulmuş olanlar

2018 yılında geçici 31. madde uyarınca değerlemeye tabi tutulan taşınmazlar için, Mayıs 2021 ayına ilişkin Yİ-ÜFE değerinin, Mayıs/2018 ayına ilişkin Yİ-ÜFE değerine bölünmesi ile bulunacak.

Değer artışı nasıl muhasebeleştirilecek?

Hesaplanan değer artışının, yeniden değerlemeye tabi tutulan taşınmazların her birine isabet eden tutarları, ayrıntılı olarak gösterilecek şekilde bilançonun pasifinde özel bir fon hesabına (522 Maddi Duran Varlık Yeniden Değerleme Artışları) alınacak.

Özel fon hesabında gösterilen değer artışı tutarlarının, sermayeye ilave edilme dışında herhangi bir şekilde başka bir hesaba nakledilen veya işletmeden çekilen kısmı, bu dönemde gelir veya kurumlar vergisine tabi tutulacak.

Amortisman endekslenmiş yeni değer üzerinden ayrılacak

Taşınmazlarını ve ATİK’lerini yeniden değerlemeye tabi tutanlar, yeniden değerleme sonrasında bulunan değerler üzerinden amortisman ayırmaya devam edecekler. Bu büyük bir avantaj.

Bu taşınmaz ve ATİK’lerin satılması halinde satış kazancı nasıl hesaplanacak?

Yeniden değerlemeye tabi tutulan taşınmaz ve ATİK’lerin satılması halinde, bunların yeniden değerlenmiş tutarları dikkate alınarak satış kazancı hesaplanacak. Taşınmaz ya da ATİK’in satılması durumunda, fon hesabında yer alan tutar, kazancın tespitinde dikkate alınmayacak ve satış tutarına eklenmeyecek, fon hesabında kalmaya devam edecek.

Değerleme işlemi 31 Aralık 2021 tarihine kadar yapılabilecek

Yeniden değerleme işlemi, 9 Haziran 2021 tarihi itibarıyla yasal defter kayıtlarında yer alan taşınmazlar ile ATİK’ler için 31 Aralık 2021 tarihine kadar yapılabilecek.

Hesaplanan değer farkı üzerinden yüzde 2 vergi ödenecek

Endekslemeyle oluşan değer artışı üzerinden yüzde 2 vergi ödenecek. Hesaplanan bu vergi peşin veya taksitle ödenebilecek. İlk taksiti beyanname verme süresi içinde, izleyen taksitler beyanname verme süresini takip eden ikinci ve dördüncü ayda olmak üzere üç eşit taksitte ödenecek. Ödenen vergi, gelir ve kurumlar vergisinden mahsup edilemeyecek, gider olarak dikkate alınamayacak. Beyanın zamanında yapılmaması ya da tahakkuk eden verginin süresinde ödenmemesi halinde, değerleme işleminden faydalanılamayacak, faydalanılmışsa iptal edilecek.

Düzenleme iyi ama iş dünyasının ihtiyacını karşılamadı

7326 sayılı Kanunla yapılan bu düzenleme iş dünyası ve reel sektörün ihtiyacını tam olarak karşılamadı. Bu konudaki talep, taşınmazların kayıtlı değerinin piyasa rayiç değerine yükseltilmesiydi. Ancak, bu talep tam olarak karşılanmadı, bazı farklılıklar hariç 2018 yılında yapılan düzenlemenin tıpatıp aynısı getirildi. Düzenleme, bu şekliyle özellikle taşınmazların kayıtlı değerlerini piyasa satış fiyatlarına yaklaştırmaktan oldukça uzak. Bu fırsat kaçırılmasa ve kayıtlı değerler piyasa fiyatlarına yükseltilerek, oluşan değer farkından yüzde yarım yada 1 vergi alınsa daha iyi olurdu. Yine yapılmadı veya yapılamadı. Bize göre, yine büyük bir fırsat kaçırıldı, bilanço barışı tam olarak sağlanamadı.

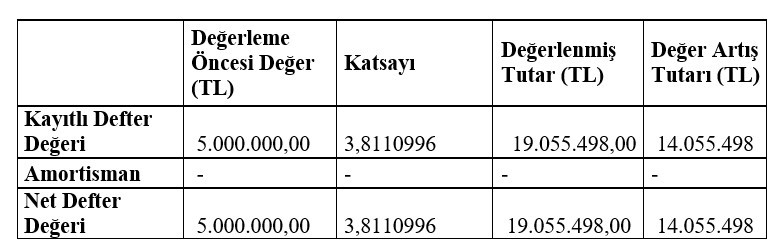

Konuyu bir örnekle açıklayalım: Yıldız A.Ş.’nin 22 Mart 2010 tarihinde 5 Milyon TL bedelle bir arsa satın aldığını ve aktifine kaydettiğini, bu arsanın Haziran 2021 tarihi itibariyle piyasa satış fiyatının 50 Milyon TL olduğunu varsayalım. Hesaplamada; Mayıs 2021 ayına ait endeksin (666,79), arsanın satın alındığı ayı izleyen aydaki (Nisan 2010) endekse (174,96) bölünmesi suretiyle hesaplanacak (666,79/174,96=) 3,8110996 katsayısı esas alınacak.

Yıldız A.Ş., bu değerleme nedeniyle hesaplanan (14.055.498 x % 2=) 281.110,00 TL vergiyi peşin veya ilk taksiti beyannamenin verildiği ayda, diğerlerini ise beyanname verme süresini takip eden ikinci ve dördüncü ayda olmak üzere 3 taksitte ödeyecek. Şu anki piyasa satış fiyatı 50 Milyon TL olan arsanın değeri, söz konusu düzenleme kapsamında yeniden değerleme yapılarak ancak 19.055.498,00 TL.ye yükseltilebiliyor.

Yine de, bu düzenlemeyi çok değerli, önemli ve güzel bir kazanım olarak görüyoruz. Yeniden değerleme işlemi; bankalar veya diğer kredi kuruluşları nezdinde şirket bilanço aktiflerinin güçlendirilmesi, kredibilitesinin artırılması, kısa süre içerisinde satışı yapılacak taşınmazın defter değerinin yükseltilerek, satıştan doğan kazancın ve ödenecek vergi tutarının bu avantajdan yararlanılarak azaltılması yönlerinden büyük önem taşıyor. Ayrıca, düzenlemenin, endekslemeye bağlı olarak oluşan ve özkaynaklar arasında gösterilecek olan değer artışı nedeniyle örtülü sermaye ve finansman gider kısıtlamasından kaynaklanan KKEG’yi azaltması bakımından da işletmelere büyük katkı sağlayacağı son derece açık.

Taşınmaz değerlemesinde istenilen tam olmadı ama yine de düzenlemeden yararlanılması ve taşınmazların kayıtlı değerlerinin olabildiği kadar yükseltilmesi gerektiği görüşündeyiz.

(Kaynak: Abdullah Tolu / Dünya Gazetesi | 14.06.2021)

>> Duyurulardan haberdar olmak için E-Posta Listemize kayıt olun.

>> SGK Teşvikleri (150 Sayfa) Ücretsiz E-Kitap: hemen indir.

>> MuhasebeTR mobil uygulamasını Apple Store 'dan hemen indir.

>> MuhasebeTR mobil uygulamasını Google Play 'den hemen indir.

>> YILIN KAMPANYASI: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV Ayrıntılar için tıklayın.

YMM Vakkas Burak Koç

YMM Vakkas Burak Koç

ÖRNEKLERLE ENFLASYON DÜZELTMESİ KİTABI ÇIKTI!

ÖRNEKLERLE ENFLASYON DÜZELTMESİ KİTABI ÇIKTI! Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Vergi Dilimleri 2025

Vergi Dilimleri 2025

Asgari Ücret Desteğini Kaybettiren Muvazaalı İşlemlere Dikkat!

Asgari Ücret Desteğini Kaybettiren Muvazaalı İşlemlere Dikkat!

Part-Time Çalışanın Süt İzni

Part-Time Çalışanın Süt İzni

Belirli Süreli İşçinin Mazeret İzni

Belirli Süreli İşçinin Mazeret İzni

Vergi Uygulamasında Örtülü Sermaye

Vergi Uygulamasında Örtülü Sermaye

Vergisel Yükümlülükler Gelire Göre Mi Belirlenmeli, Basit Usul ve İşyeri Kira Geliri Elde Edenlerle Diğer Gelirleri Elde Edenlerin...

Vergisel Yükümlülükler Gelire Göre Mi Belirlenmeli, Basit Usul ve İşyeri Kira Geliri Elde Edenlerle Diğer Gelirleri Elde Edenlerin...

Kurumlar Vergisi Beyannamesi Hazırlanırken Dikkat Edilmesi Gereken Noktalar

Kurumlar Vergisi Beyannamesi Hazırlanırken Dikkat Edilmesi Gereken Noktalar

%5 Kurumlar Vergisi İndirimini Kaçırma

%5 Kurumlar Vergisi İndirimini Kaçırma

Doğum Yardımı Uygulamasının Eski ve Yeni Hali!

Doğum Yardımı Uygulamasının Eski ve Yeni Hali!

Kira Sertifikası İhracında İstisna Tutarın İşletmeden Çekilmemesi Ne Demektir?

Kira Sertifikası İhracında İstisna Tutarın İşletmeden Çekilmemesi Ne Demektir?

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV