Varlık Barışı Hangi Tarihe Kadar Olan İşlemler İçin Vergi Tarhiyatını Önler?

Varlık Barışında Neden Vergi İncelemesi ve Tarhiyat Yapılamaz; Yasal Düzenleme Işığında Örnek Olaylar

Son üç varlık barışı düzenlemesi halen zamanaşımına uğramamış yıllara ilişkin vergi incelemelerini etkileyebilir

Uygulamada "varlık barışı" olarak adlandırılan düzenlemelerin amacı esas itibariyle vergisel değildir, yurt dışındaki paraların Türkiye’ye getirilmesi, Türkiye’de olup da kayıt dışında olan varlıkların ise kayıt altına alınmasıdır. Vergi barışından yararlanmayı teşvik etmek için de bildirim veya beyanda bulunanlara vergi koruması sağlanmaktadır.

Söz konusu düzenlemeler kapsamında bildirilen veya beyan edilen varlıklar nedeniyle hiçbir suretle vergi incelemesi ve vergi tarhiyatı yapılmayacağı açıkça hükme bağlanmaktadır.

Bu hüküm iki konuda taahhüt içerir. Birincisi beyan edilen veya bildirilen varlıklardan hareketle vergi incelemesi yapılamaz. İkincisi ise herhangi bir nedenle yapılan vergi incelemesinde, varlık barışında bulunulduğunun tespiti halinde tarhiyat yapılamaz.

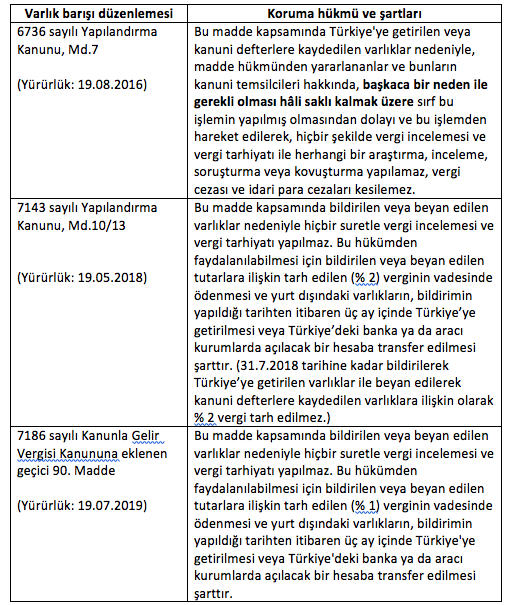

Son üç varlık barışı düzenlemesi halen zamanaşımına uğramamış yıllara ilişkin vergi incelemelerini etkileyebilir. Aşağıda yürürlük tarihi sırasıyla bu düzenlemelerin vergi korumasına ilişkin hükümleri ile bunun şartlarına yer verilmiştir.

Son iki düzenlemede koruma hükümleri tıpatıp aynıdır. Her iki düzenlemeye ilişkin tebliğde de kanundaki ifadelere aynen yer verilmiş, detaylı açıklama yapılmamıştır. İlgili tebliğlerde örnek de verilmemiştir.

Ancak sondan üçüncü düzenlemede yer alan "başkaca bir neden ile gerekli olması hâli saklı kalmak üzere" ifadesinin koruma sağlamadığı yönündeki endişeler üzerine Maliye Bakanlığı bu düzenlemeye ilişkin tebliğde detaylı açıklamalara ve örneklere yer vermek zorunda kalmıştır.

İlgili tebliğde öncelikle sırf beyan veya bildirim işleminin yapılmış olmasından dolayı ve bu işlemden hareket edilerek, hiçbir şekilde vergi incelemesi ve vergi tarhiyatı ile herhangi bir araştırma, inceleme, soruşturma veya kovuşturma yapılamayacağı, vergi cezası ve idari para cezası kesilemeyeceği belirtilmiştir.

Sonra kapsama giren varlıkların Türkiye’ye getirilmesi nedeniyle, ithalde alınanlar da dâhil olmak üzere her türlü vergi, resim, harç ve fon yönünden herhangi bir inceleme ve tarhiyat yapılamayacağı, ceza kesilemeyeceği açıklamasına yer verilmiştir.

Son olarak da beyan edilen varlıklarla ilgili geçmişe dönük bir vergi incelemesi yapılmayacağı gibi başka suretlerle de hiçbir vergi türü yönünden tarhiyat yapılmayacağı aşağıdaki gibi açıklanmıştır:

"Yurt dışından getirilen söz konusu varlıklar nedeniyle, hiçbir şekilde geçmişe dönük bir vergi incelemesi yapılmayacağı gibi başka suretlerle de hiçbir vergi türü yönünden tarhiyat yapılmayacaktır. Bu kapsamda, Türkiye’ye getirilen varlık sebebiyle geçmişte elde edilmiş olabilecek kazanç ve iratlar ile söz konusu varlıkların iktisabında kullanılan kaynaklar nedeniyle geçmişe dönük bir vergi incelemesi ve tarhiyatı yapılmayacağı gibi bu kişilerden Türkiye’ye getirilen varlıklara ilişkin hiçbir şekilde bilgi talebinde de bulunulamayacaktır. Ayrıca, yurt dışından getirilen söz konusu varlıklar nedeniyle hiçbir şekilde diğer mevzuat kapsamında da herhangi bir araştırma, inceleme, soruşturma veya kovuşturma söz konusu olmayacaktır. Örneğin, yurt dışından getirilen varlıklar nedeniyle kişi hakkında gümrük mevzuatı, kambiyo mevzuatı veya sermaye piyasası mevzuatı kapsamında herhangi bir araştırma, inceleme, soruşturma veya kovuşturma söz konusu olmayacaktır."

Son iki düzenlemede bu şekilde tereddütlere sebebiyet verecek ifade bulunmadığından, bu şekilde detaylı açıklama ihtiyaç hissedilmediği anlaşılmaktadır.

Tebliğde verilen aşağıdaki üç örnek vergi barışında vergi incelemesi ve tarhiyat yapılamayacağı kuralını çok güzel açıklamaktadır. Üstelik tartışmalı bir kanun metnine rağmen tebliğde bu açıklamalar yapılmıştır. Son iki düzenlemede ise tartışma yaratacak herhangi bir ifadeye yer verilmeden, bildirilen veya beyan edilen varlıklar nedeniyle hiçbir suretle vergi incelemesi ve vergi tarhiyatı yapılmayacağı hükme bağlanmıştır. Bu hükmün en geniş anlamda uygulanması yasal bir zorunluluktur.

Örnek 1: Türkiye’de mukim (K) gerçek kişisi, sahip olduğu nakit para ile 2011 yılında İngiltere’de bulunan bir yatırım kuruluşu aracılığıyla Londra Borsasından hisse senedi almıştır. (K) gerçek kişisi, söz konusu hisse senetlerinden 2012 yılında temettü geliri elde etmiş ve aynı yıl içinde bu hisse senetlerini satarak değer artışı kazancı elde etmiştir. Daha sonra, bu işlemlerden elde ettiği gelirler de dahil olmak üzere, yurt dışındaki toplam varlığını eurobond alımında kullanmıştır. Sonraki tarihlerde eurobondların elde tutulma sürecinde faiz geliri; ayrıca bu eurobondların bir kısmının satışından dolayı da değer artışı kazancı elde etmiştir. (K) gerçek kişisi, bu şekilde oluşturduğu varlığın tamamını veya bir kısmını nakit veya eurobond olarak 6736 sayılı Kanunun 7 nci maddesi kapsamında 31/12/2016 tarihinde Türkiye’ye getirmiştir. Dolayısıyla (K) gerçek kişisi tarafından yurt dışında elde edilen kazanç ve iratların da eklenmesiyle oluşan varlık, nihai haliyle Türkiye’ye getirilmiştir. (K) gerçek kişisinin Türkiye’ye getirdiği söz konusu varlıklar nedeniyle, 2011 yılından 2016 yılı sonuna kadar olan dönem için yurt dışında elde ettiği kazanç ve iratlara ilişkin olarak veya bu varlıkların Türkiye’ye getirilmesi nedeniyle, herhangi bir vergi türü yönünden hiçbir suretle vergi incelemesi ve vergi tarhiyatı yapılamayacak, vergi cezası kesilemeyecektir.

Örnek 2: Türkiye’de mukim Bay (V), 2005 yılında yurt dışında satın aldığı taşınmaz dolayısıyla bu yıldan itibaren kira geliri elde etmiş ve bu kira gelirlerini yurt dışında açtırmış olduğu bir mevduat hesabında değerlendirmiştir. Bay (V), 31/12/2016 tarihinde, kira gelirleri ile mevduat faizinden oluşan döviz varlığının bir kısmını Türkiye’ye getirmiştir. Türkiye’ye getirilen bu döviz nedeniyle, herhangi bir vergi türü yönünden hiçbir suretle vergi incelemesi ve vergi tarhiyatı yapılamayacak, vergi cezası kesilemeyecektir.

Örnek 3: Türkiye’de mukim Bayan (S), 2009 yılında yurt dışında bilişim teknolojilerine yatırım yapan bir şirket kurmuş, bu şirkete ait ortaklık paylarını 2015 yılında yurt dışında yerleşik bir holdinge kazançlı olarak satmış ve bu satıştan elde ettiği hasılat ile altın satın almıştır. Bayan (S), 31/12/2016 tarihinde, yurt dışındaki bu altınlarını Türkiye’ye getirmiştir. Türkiye’ye getirilen bu varlık nedeniyle, herhangi bir vergi türü yönünden hiçbir suretle vergi incelemesi ve vergi tarhiyatı yapılamayacak, vergi cezası kesilemeyecektir."

Yaşanan tereddütler yurt dışı ağırlıklı olduğu için ilgili tebliğdeki açıklamalar ve örnekler yurt dışındaki varlıklara yöneliktir. Oysa koruma hükmü yurt içinde olup kayıt dışında bulunan varlıkların kayda alınması halinde de geçerlidir. Bu nedenle aşağıdaki örnekte de tarhiyat yapılmaması gerekir.

Örnek 4: (X) A.Ş. yurt dışındaki bir şirketin ürünlerine Türkiye’de müşteri bulmakta, bu hizmeti karşılığında da yurt dışındaki firmadan komisyon geliri elde etmektedir. 2018 yılında komisyon gelirinin yarısı fatura kesmiş, yarısını ise fatura etmeyerek kayıt dışı bırakmıştır. Varlık barışı düzenlemesini öğrenen şirket yetkilileri kayıt dışı bıraktıkları gelir tutarı kadar 2019 yılında varlık barışı kapsamında vergi dairesine beyanda bulunmuşlar, tahakkuk eden vergiyi süresinde ödemişler ve kayıt dışı geliri şirket banka hesabına yatırmak suretiyle şirkete vermişlerdir. Özetle vergi koruması için gerekli şartlar sağlanmıştır. Bu şirketin hesaplarını başka bir nedenle 2020 yılında inceleyen vergi müfettişi kayıt dışı komisyon gelirini banka kayıtları ile tespit etmiştir. Şirket vergi müfettişine 2019 yılında varlık barışında bulunduğunu beyan ve tevsik ettiği takdirde vergi müfettişi bu beyanı dikkate almak durumundadır. Yani hiçbir vergi yönünden tarhiyat öneremez.

Varlık barışı hangi tarihe kadar olan işlemler için vergi tarhiyatını önler?

Varlık barışı kapsamında yurt dışındaki varlıkların Türkiye’ye getirildiği, yurt içindeki varlıkların ise kayda alındığı tarihe kadar olan işlemler nedeniyle vergi incelemesi ve vergi tarhiyatı yapılamaz. Bu husus tebliğdeki örneklerde açıkça ifade edilmiştir.

Yeni bir varlık barışı ihtiyacı…

Yukarıda tablodan son üç varlık barışı düzenlemesinin birbirine çok yakın tarihlerde yapıldığını görüyoruz. Bu düzenlemeler dönemin koşulları sebebiyle başarılı olamadı.

4 eylül tarihli yazımda otomatik bilgi değişiminin başlaması sebebiyle yeni bir varlık barışı düzenlemesinin başarılı sonuç verebileceğinden söz etmiştim. Af beklentilerinin dorukta olduğu bu günlerde konuyu hatırlatıyorum. Yeni düzenlemede tarhiyat yapılamaması kuralı geçmişte bir kez uygulandığı şekilde vergi mahsubu şeklinde düzenlenirse çok daha isabetli olacaktır.

(Kaynak: Erdoğan Sağlam / T24

>> Duyurulardan haberdar olmak için E-Posta Listemize kayıt olun.

>> SGK Teşvikleri (150 Sayfa) Ücretsiz E-Kitap: hemen indir.

>> MuhasebeTR mobil uygulamasını Apple Store 'dan hemen indir.

>> MuhasebeTR mobil uygulamasını Google Play 'den hemen indir.

>> YILIN KAMPANYASI: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV Ayrıntılar için tıklayın.

YMM Vakkas Burak Koç

YMM Vakkas Burak Koç

ÖRNEKLERLE ENFLASYON DÜZELTMESİ KİTABI ÇIKTI!

ÖRNEKLERLE ENFLASYON DÜZELTMESİ KİTABI ÇIKTI! Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Vergi Dilimleri 2025

Vergi Dilimleri 2025

Asgari Ücret Desteğini Kaybettiren Muvazaalı İşlemlere Dikkat!

Asgari Ücret Desteğini Kaybettiren Muvazaalı İşlemlere Dikkat!

Part-Time Çalışanın Süt İzni

Part-Time Çalışanın Süt İzni

Belirli Süreli İşçinin Mazeret İzni

Belirli Süreli İşçinin Mazeret İzni

Vergi Uygulamasında Örtülü Sermaye

Vergi Uygulamasında Örtülü Sermaye

Vergisel Yükümlülükler Gelire Göre Mi Belirlenmeli, Basit Usul ve İşyeri Kira Geliri Elde Edenlerle Diğer Gelirleri Elde Edenlerin...

Vergisel Yükümlülükler Gelire Göre Mi Belirlenmeli, Basit Usul ve İşyeri Kira Geliri Elde Edenlerle Diğer Gelirleri Elde Edenlerin...

Kurumlar Vergisi Beyannamesi Hazırlanırken Dikkat Edilmesi Gereken Noktalar

Kurumlar Vergisi Beyannamesi Hazırlanırken Dikkat Edilmesi Gereken Noktalar

%5 Kurumlar Vergisi İndirimini Kaçırma

%5 Kurumlar Vergisi İndirimini Kaçırma

Doğum Yardımı Uygulamasının Eski ve Yeni Hali!

Doğum Yardımı Uygulamasının Eski ve Yeni Hali!

Kira Sertifikası İhracında İstisna Tutarın İşletmeden Çekilmemesi Ne Demektir?

Kira Sertifikası İhracında İstisna Tutarın İşletmeden Çekilmemesi Ne Demektir?

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV